110万円の贈与を7年しても対策にならず

相続前3年間の贈与は相続財産として計算上戻すという期間が7年に変更になりました。

英仏では10~15年以内の贈与、米国では全期間の贈与ですから、7年でも世界的には短いほうですが、いずれにしても、今から毎年110万円ずつ無税で贈与しても、亡くなる前の7年分は相続財産として計算されるため相続税対策としては効果が薄くなりました。

お子さん二人に110万円ずつ贈与したとして、7年後に亡くなった場合、贈与した1540万円は、お金は出て行ってしまっても計算上は1540万円あるとして相続税の計算をします。

亡くなった方の財産の相続税率が30%でしたら、462万円の相続税にあたります。

相続税を払うための現金も残しておくことが大事でしょう。

もっとも、孫や子の配偶者は遺言書に書かない限り相続対象者ではありませんので、贈与しっ放しで、計算上繰り戻す必要はありません。

名義預金にならないよう注意して、孫や嫁、婿などへの贈与も必要に応じて検討できると思います。

扶養義務者への積極的贈与も有効

民法877条に、直系血族、兄弟姉妹は、互いに扶養義務があると記されています。

扶養義務者間において生活費や教育費に充てるための贈与は、通常必要と認められるものは、贈与税は非課税となっています。

遠方の大学に行く子に家賃や生活費として毎月10万円仕送りして110万円の基礎控除をオーバーしても非課税なわけです。

祖父母と孫は直系血族ですから、祖父母が仕送りしてもよいことになります。

学費、家賃で月20万円、大学生の孫が3人なら、240万円×4年×3人で2880万円の贈与ができます。

ただし、まとめて送るとか、お金を入れた通帳を渡したりすると遊興費への流用を疑われる可能性もありますので紐付きで渡すことが肝要です。

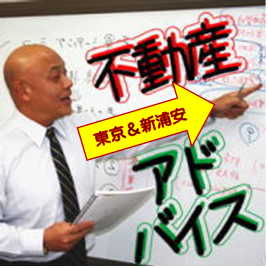

すまいる情報東京 代表取締役社長

公認不動産コンサルティングマスター

竹内 健二

- 投稿タグ

- シニア・老後・終活, 相続・遺産・遺言・贈与